di Gaetano Di Palo

Le più recenti ripercussioni economiche della crisi pandemica hanno innalzato i livelli di incertezza dei mercati e conseguentemente di insicurezza finanziaria, in special modo per coloro i quali non hanno le adeguate conoscenze e l’idonea lucidità per prendere decisioni di carattere economico-finanziario a salvaguardia delle proprie posizioni e tanto meno predisporsi alla tanto attesa ripresa.

Giù in epoca pre-pandemica, ed in particolare nell’ultimo decennio, si è assistito all’irruzione di nuovi operatori, di strumenti finanziari (anche digitali) ed all’aumento della numerosità e difficoltà delle decisioni finanziarie dalle più minute in ambito household (mera gestione del budget familiare, sostegno finanziario ai figli non ancora indipendenti ecc.) a quelle di orizzonte temporale di medio/lungo termine tra cui primeggiano l’acquisto (e/o il finanziamento dello stesso) di un immobile e la predisposizione tempestiva di strumenti da innescare al termine della propria vita lavorativa. È indubbio che queste scelte stiano diventando sempre più complesse, e l’attuale crisi finanziaria disvela in maniera sempre più evidente le conseguenze connesse a decisioni operate senza strumenti di conoscenza adeguati. Va peraltro sottolineato che scelte finanziarie errate – basate su livelli di inconsapevolezza sovente insospettati – sono un fenomeno sorprendentemente molto diffuso, ed hanno impatti più devastanti di quanto possa prima facie misurarsi, soprattutto in considerazione della circostanza che problemi ed anomalie connessi alle decisioni finanziarie mal operate di norma possono passare inosservati per molto tempo prima di rivelarsi dannosi e talora di scarsa reversibilità – senza contare gli effetti sistemici e i costi sociali per preservare la stabilità economico-patrimoniale delle fasce deboli durante le fluttuazioni dei mercati finanziari.

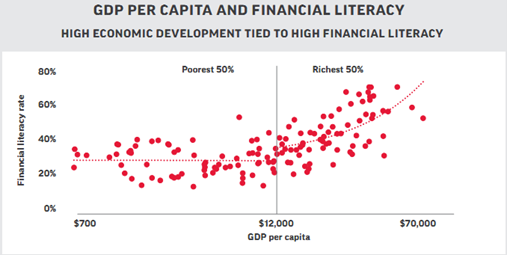

Studi e survey in tema di finanza comportamentale dimostrano come siano tanti i nuclei familiari che non operano decisioni oculate in termini di consumo, investimento e risparmio, e quanto tali scelte incidano sui loro standard di vita, sulla mobilità sociale – e più in generale sulle conseguenze psicologiche della pressione in tema economico-finanziario – e quanto la presenza ed incidenza di tali fenomeni sia più segnatamente legata a quelle fasce di cittadini, peraltro copiose, che hanno bassi livelli di alfabetizzazione finanziaria. Alcune interessanti misurazioni si ritrovano nel Survey of Household Economics and Decisionmaking 2020 realizzato dalla Federal Reserve Board. Per quanto infatti scontato possa apparire coloro i quali mostrano una scarsa financial literacy, e cioè conoscenza ed utilizzo dei concetti economici e finanziari di base per gestire e pianificare il corretto impiego delle proprie risorse finanziarie, sono i più inclini a compiere scelte finanziarie svantaggiose o finanche azzardate, a far meno ricorso ad operazioni finanziarie assistite e/o raccomandate e soprattutto hanno una minore elasticità nel fronteggiare inattese significative flessioni del mercato.

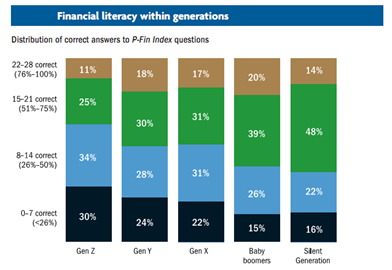

Giova rimarcare che le decisioni cui ci si riferisce sono intrinsecamente complicate: richiedono infatti la capacità ed il tempo di raccogliere/elaborare dati, eseguire calcoli e impostare giudizi di convenienza comparata associando, in aggiunta, anche la variabile temporale ed il rispetto di una sana diversificazione del rischio. Peraltro i dati del 2021 TIAA Institute-GFLEC Personal Finance Index (P-Fin Index) nel confrontare l’alfabetizzazione finanziaria tra la Silent Generation, la Baby Boom Generation, la Gen X, la Gen Y (i cosiddetti millennial) e la Gen Z, mostrano chiaramente la recente evoluzione del modo in cui gli individui sanno destreggiarsi nelle diverse decisioni finanziarie e di quanto questo dipenda in gran parte dal loro livello di alfabetizzazione finanziaria.

A riprova di tali correlazioni, oltre alle numerose indagini statistiche al riguardo, si segnala che i governi dell’OCSE sin dal 2002 hanno ammesso ufficialmente l’importanza dell’alfabetizzazione finanziaria, e giova sottolinearlo non solo a livello scolastico, culminando nel 2008 nella creazione della Rete Internazionale sull’Educazione Finanziaria (OECD/INFE) le cui attività non si limitano all’inserimento del financial Literacy nel set dei test PISA, bensì si sono affermate a livello globale con i forum G20 e APEC che hanno successivamente riconosciuto e/o approvato una serie di strumenti e risultati sviluppati proprio dall’OCSE/INFE.

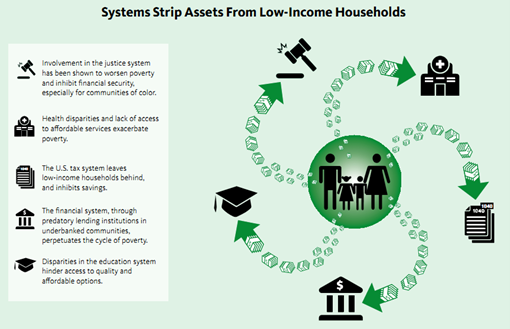

Ancor più interessante risulta l’attenzione recentemente rivolta da molti Paesi al tema financial literacy, tesa a fornire in maniera più generalizzata, e non solo ai giovani ed agli studenti, una maggiore conoscenza sostanziale degli strumenti e delle dinamiche finanziarie ed a dotare individui e famiglie meno acculturati di una vera e propria boîte à outils organizzata, articolata e di pronto utilizzo per sensibilizzare un approccio serio e consapevole alle scelte economico-finanziarie personali/familiari. E ciò al fine non soltanto di scongiurare che vengano commessi errori decisionali, ma soprattutto ad evitare che permangano disparità ed esclusioni socio-economiche delle fasce più deboli, giacché in taluni contesti pare sia infatti proprio il sistema finanziario stesso che implicitamente perpetui condizioni di consolidamento dell’insicurezza finanziaria e della endemica povertà.

Uno dei pionieri in tale approccio può considerarsi l’Olanda, con la propria piattaforma Wijzer en Geldzaken, (N.d.A. Saperne di più nelle questioni di danaro) il cui presidente onorario – a dimostrazione dell’importanza attribuitale – è la Regina consorte Máxima d’Olanda. Lanciata dal Ministero delle Finanze (Direzione Generale Mercati Finanziari) per migliorare la consapevolezza delle scelte finanziarie dei cittadini olandesi coinvolgendo la collaborazione di partner istituzionali (Banca Centrale, Associazione Nazionale delle Banche e quella delle Assicurazioni, l’Organo di Controllo dei Mercati Finanziari) e provenienti dal mondo della finanza, delle Ong e da quello universitario si articola in maniera organica suddividendo le conoscenze, strumenti e soluzioni – arricchite di contenuti multimediali – in ragione della profilazione degli utenti (nuclei familiari numerosi, donne, giovanissimi, disoccupati ecc.) ovvero toolkit per affrontare casistiche ricorrenti (metter su famiglia, pianificazione pensionistica, licenziamento, separazione/divorzio, spese universitarie, mutui immobiliari ecc.). Alla piattaforma si affiancano anche progetti ed iniziative ricorrenti come la Week von het Geld (Settimana Nazionale del Danaro) tenutasi per la prima volta nel 2010 per introdurre l’educazione finanziaria nelle scuole primarie, secondarie e superiori attraverso molteplici attività (lezioni, testimonianze e laboratori). La “tre giorni pensionistica” Pensioen3dagsee evento annuale durante il quale più di cento organizzazioni del mondo bancario/assicurativo realizzano attività di informazione e formazione (e.g. workshop, helpdesk, assistenza ecc.) tese a rendere note ed a suggerire soluzioni in tema di pianificazione pensionistica. Molto interessante è anche il ruolo assegnato da Wijzer en Geldzaken alle imprese e società cui viene attribuito una importante funzione nella prevenzione dei problemi di carattere finanziario e pensionistico dei propri dipendenti. A tal fine la piattaforma, attraverso una propria apposita sezione Financieel Fitte Werknemers (letteralmente dipendenti finanziariamente sani), assicura il suo sostegno in tali azioni proprio ai datori di lavoro fornendo loro assistenza e consulenza in materia finanziaria ed assicurativa.

In Italia, com’è noto nel 2017 è stato istituito il Comitato per la programmazione e il coordinamento delle attività di educazione finanziaria cui con lo scopo di promuovere e coordinare iniziative utili a innalzare nella popolazione la conoscenza e le competenze finanziarie, assicurative e previdenziali in modo da migliorarne la capacità giudizio e scelta in ragione dei propri obiettivi e le proprie condizioni. Il Comitato, che opera di concerto con MEF e MIUR, ha elaborato una Strategia Nazionale cui il Governo, sentito il parere favorevole del Parlamento ha fatto seguire un Programma per una Strategia nazionale per l’educazione finanziaria, assicurativa e previdenziale. Il programma operativo prevede numerose iniziative informative e divulgative che sono indirizzate per cluster in base a profili ben definiti – che vanno al di là degli studenti e giovani – ma sono rivolte alla generalità della popolazione oltre che a gruppi vulnerabili, donne, anziani, migranti ed ai piccoli imprenditori. In affiancamento a tali azioni è attivo il portale Quello che conta: una piattaforma che raccoglie informazioni, materiali e soluzioni disegnate, similarmente a Wijse en Geldzaken, in ragione di platee diversificate e/o situazioni di vita corrente secondo una casistica pre-individuata: i Momenti che contano.

In Francia, ispirandosi ai principi stabiliti dall’OCSE e dal G20, la Stratégie nationale en matière d’éducation financière si basa sull’analisi e le proposte avanzate dal Comité consultatif du secteur financier e coinvolge autorità pubbliche (Ministeri dell’Economia e delle Finanze, dell’Istruzione, dell’Agricoltura, degli Affari Sociali, la Banca di Francia, l’Autorità di controllo dei mercati finanziari), professionisti del settore finanziario, associazioni per la protezione dei consumatori e la lotta all’esclusione, ecc. Il ruolo centrale per l’attuazione della strategia è stato affidato alla Banque de France (di concerto con l‘Institut pour l’éducation financière du public). La Banca di Francia ha quindi firmato accordi con un gran numero di istituti scolastici e di formazione, allestito/messo a disposizione materiali didattici multimediali ed interattivi (ABC dell’économie), lanciato il progetto Cité de l’économie et de la monnaie, il primo museo dedicato all’economia con un ampio programma culturale (ricco di mostre temporanee, conferenze, spettacoli, ecc.) invita giovani e meno giovani, novizi ed esperti a scoprire l’economia e a farne parte ed ha inaugurato nel 2017 il Portale Mes questions d’argent per assicurare la diffusione capillare dei principi, dinamiche, strumenti di educazione finanziaria – ben strutturato ed articolato in maniera non dissimile dal suoi omologhi olandese ed italiano.

È importante sottolineare che in Francia il lavoro che a partire dal 2016 viene svolto del Comité National de l’Éducation Financière sia anche parte del Plan pluriannuel contre la pauvreté et pour l’inclusion sociale, adottato dal Comité interministériel de lutte contre les exclusions lanciato a sua volta nel 2013. Ciò nuovamente testimonia non soltanto il forte legame tra analfabetismo finanziario e povertà/esclusione sociale, ma impone una considerazione più profonda ed attenta delle implicazioni della financial literacy che, ad una visione più miope, potrebbe sembrare argomento più consono a fasce della popolazione di censo medio alla ricerca di soluzioni più o meno confacenti – o addirittura talora sofisticate – di finanziamento-investimento. Al contrario sono invece proprio i ceti più bassi che necessitano di programmi di conoscenza, educazione e rispetto delle variabili economico-finanziarie che impattano in maniera ancora più incisiva sulle loro situazioni reddituali/patrimoniali già di per sé disastrose.

In tale ottica anche l’India – o forse dovrebbe dirsi soprattutto, in un Paese la cui profonda e diffusissima povertà è innegabile – inquadra il tema nella piattaforma strategica sull’inclusione finanziaria Pradhan Mantri Jan Dhan Yojana (PMJDY) con la quale intende fermamente inculcare i concetti base di financial literacy tra le tutte le fasce della popolazione (e in ben 10 diverse lingue parlate nel Paese) per fornire importanti strumenti di giudizio per le scelte di vita, per incoraggiare il ricorso al credito secondo formule statuite e presso istituzioni finanziarie formalmente riconosciute, dotare di toolkit per gestire il rischio nelle varie fasi della vita attraverso una copertura medica, assicurativa e pensionistica adeguata e diffonderne il più possibile la conoscenza dei diritti, dei doveri e dei modi e termini per la loro tutela. A tal fine la revisione della National Strategy for Financial Education (NSFE): 2020-2025 rilasciata il 20 agosto 2020 dal capo del Gruppo Tecnico sull’inclusione finanziaria e l’alfabetizzazione finanziaria (TGFIFL) vice-governatore della Reserve Bank of India, raccomanda un approccio sistemico: “5 C” per il considerato indispensabile innalzamento dei livelli di financial literacy. Secondo tale impostazione lo sviluppo di contenuti rilevanti nelle scuole, college e istituti di formazione è soltanto la prima delle linee d’azione cui si aggiungono, lo sviluppo di capacità tra gli intermediari coinvolti nella fornitura di servizi finanziari, lo sfruttamento dell’effetto positivo del modello guidato dalla comunità per l’alfabetizzazione finanziaria attraverso un’adeguata strategia di comunicazione e il rafforzamento della collaborazione tra i vari stakeholder.

In definitiva il crescente e diffuso interesse nei confronti dell’educazione finanziaria, il favore di iniziative e campagne di informazione e la predisposizione di piattaforme digitali contenenti informazioni, materiali e strumenti base di economia e finanza appare come una necessaria (e forse non sufficiente) risposta alla crescente complessità delle decisioni finanziarie di individui, famiglie e piccoli operatori economici; in aggiunta bisogna sottolineare che l’efficacia di tale attenzione verso questi temi è ancor più determinante in considerazione dei forti legami riscontrati tra financial literacy e livelli di povertà, deprivazione e esclusione: aspetti socio-economici su cui ricadono, più di quanto si immagini, i pericolosi risultati di scelte dettate dall’ignoranza, impellenza, ingenuità e purtroppo in taluni casi costrizione.